小额信贷一直是普惠金融推进中的核心和难点,一方面信贷可获得是小微企业、低收入人群的基本诉求,另一方面,由于风控、成本等因素,传统金融机构在推进小额信贷业务的下沉方面一直裹足不前。在我国,互联网金融公司凭借互联网、大数据、云计算等技术手段,就小额信贷业务如何在风险可控、成本可覆盖的基础上惠及更多低收入人群做出了有效探索。

前不久银监会等四部委联合发布的《网络借贷信息中介机构业务活动管理暂行办法》明确规定了借款限额。这一规定无疑肯定了互联网金融公司小额分散的发展模式,也将进一步引导互金公司在普惠金融方向发力。

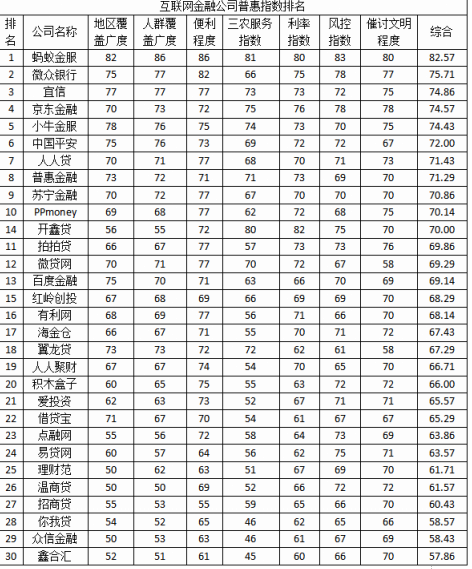

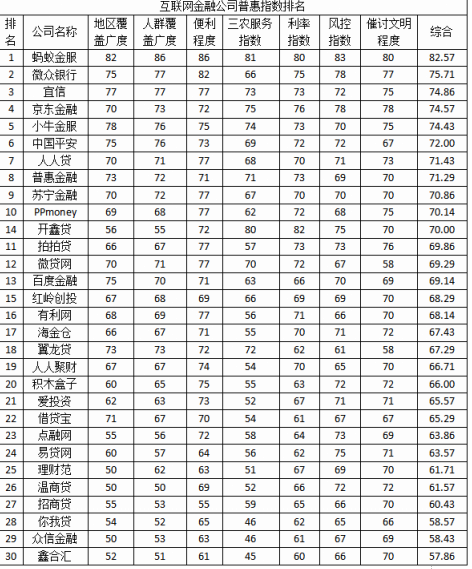

这种情况下,从普惠的角度,对当下的互联网金融公司就其小额信贷业务的普惠程度做一个评估就显得非常有必要。联合国和世界银行提出的普惠金融的两大原则为机会平等要求和商业可持续,本文围绕这两大原则,细分出包括地区覆盖广度、人群覆盖广度、便利程度、三农服务指数、利率指数、风控指数、催讨文明指数等7个考察维度,对当下主要的互联网金融公司普惠指数做一个综合评估。

蚂蚁金服

2015年网商银行开业后,作为主发起人的蚂蚁金服把旗下的小贷业务并入了网商银行。这也意味着,网商银行承继了蚂蚁小贷的很多特点。

首先是在客户触达方面,基于阿里几大平台积累的庞大商户群体,阿里的获客成本较低。从网商银行的贷款入口来看,阿里平台的商户申请贷款也相对更为便捷。网商银行主要有网商贷、旺农贷和信任付三款产品,前两款产品都有专门针对阿里系平台商户的入口,后一款则是专门针对1688平台的小微经营者的。

此前,蚂蚁小贷累计为260多万的小微企业和创业者提供了6000多亿贷款。网商银行开业一年,共计为170万家小微企业提供服务,贷款资金余额230亿元。值得一提的是,网商银行也承继了蚂蚁小贷的小微特色,户均贷款金额不到4万元。

不过,网商银行跟阿里系平台的联系决定了其更多的倾向于在阿里平台上的小微企业。当记者以个人身份从“我是支付宝会员”的入口登录后,界面提示需提交工商注册号和近一年的销售额。

网商银行的另一优势在于数据处理,这一点集中体现在成本和风险的控制上。基于大数据处理和云计算等技术手段,网商银行每发放一笔贷款的成本不到2元钱。申请流程也较为便捷,30秒在线申请,最快3分钟到账。可随时还款,最长可贷24个月。成本的控制降低了客户的资金成本,网商银行对外的资料显示,其贷款利率目前保持在7%—12%之间,根据企业资信状况上下浮动,坏账率在0.36%左右。

就三农服务而言,依托淘宝网铺设的村淘服务站,有贷款需求的农户,可以在当地农村淘宝服务网点工作人员的帮助下,进入网商银行的旺农贷无线端进行申贷。截至目前,覆盖了全国25个省市区234个县市的4852个村庄。

微众银行

微众银行目前的主要产品是去年6月在微信上线的“微粒贷”。凭借腾讯强大的社交平台入口,微粒贷上线1年累计发放贷款超400亿元,总授信用户超过3000万人。

便利程度上,用户只需要绑定过银行卡,就能通过微信提供的入口一键点击“借钱”,系统会在几秒钟之内判断个人信用情况,并给出一定的额度。用户无需任何抵押物,根据相应提示填写信息,就能在线完成借款。

利率方面,目前微粒贷的产品利率为日息0.05%左右,换算成年化利率大约在18%,但是,因为其灵活的借还款方式,随借随还,按日计息,这降低了客户的实际资金成本。

风控方面,腾讯的社交大数据在征信应用上的有效性不足,因此腾讯目前需借助央行的个人征信记录。根据微众银行给出的官方数据,微粒贷逾期率低于0.3%。不过,因为“微粒贷”上线才1年多,它的平均借款期限在10个月左右,新发生的贷款可能尚未到风险集中暴露期。

微众银行也是走的小微路线,但更多的是面向个人客户。数据显示,截至2016年5月,“微粒贷”平均每笔借款金额8000元左右,其中近70%的客户学历为大专及大专以下,50%的客户集中在蓝领服务业和制造业,在三农服务方面未有其他动作。

小牛金服

小牛金服的特点在于线上资金端与线下资产端的结合,它的借款人主要靠旗下小牛普惠线下发掘。截至目前,小牛普惠在全国150多个城市建立了300多家分支机构,服务客户超过15万人,预计在今年年底覆盖全中国95%以上的区域。

另外一个特点是它“小额分散”的业务模式,公开资料显示,小牛普惠提供的借款人平均金额是3-5万。同时小牛金服还引入另外一家兄弟公司小牛分期的资产,小牛分期提供的借款人平均金额是2-5千。

小牛金服的资金端来源于旗下普惠互联网金融平台小牛在线,按照小额,快速,累计,截至目前,小牛在线累计成交额为320亿元人民币。通过资金撮合服务,小牛金服一端为小微企业、农民、低收入人群、贫困人群解决融资问题,另一端降低了白领、蓝领的理财门槛。

便利程度上,小牛金服较网商银行和微众银行稍逊,一般首次借款的从提出申请到贷款发放用时在1-3天左右。主要是因为小牛普惠的风控主要通过员工在线下进行现实环境里的个人信用风险评估与管理来实现。

风险控制上,除了在线下对借款人进行评估,小牛金服通过打造hadoop系列大数据平台,将自身积累的用户数据与非传统金融数据、网上爬取的征信数据、网上爬取的行为信息相结合,运用大数据人工智能等技术,进行数据精细化运营。同时,小牛金服还与国际征信巨头FICO、环联、益博睿等建立了合作伙伴关系,收集不同领域和行业的第三方大数据。

三农服务方面,小牛金服今年有两个比较大的动作,一是“农村商学院”计划,通过开展线下课程培训,以及开通学院线上交流平台的培训模式,为中西部“三农”人群提供学习金融知识的平台。另一个是今年1月开始推广的“惠农贷”产品,“惠农贷”为农民提供贷款额度在1-10万元之间的贷款,申请人主要从事种植、养殖、捕捞等农业活动。

开鑫贷

开鑫贷的体量与前面提到的几家相比较小,这主要跟它带有浓重的江苏省区域性有关系,但目前为止,它有两个特点比较突出,一个是它的逾期率低,另外一个是它的贷款利率相对较低。

开鑫贷声称到目前为止未出现一笔逾期或担保代偿。来看它的流程设置,在开鑫贷网站在线申请贷款,平台将提示选择其所在地范围内有开鑫贷业务资格的小贷公司,并发起担保申请。此后借款人需通过小贷公司的担保审核流程,并由小贷公司确认为其担保,这一借款投标项目才会显示在网站上并进入募集期。这样的流程设计大大提高了项目的风险可控程度,但在便利程度上则稍逊,相比而言客户申请贷款用时较长,程序也较为复杂。

贷款利率方面,资料显示,开鑫贷的借款人实际承担的融资成本在15%左右,其中出借人受益9.1%,开鑫贷收取手续费0.9%,小贷公司担保费率5%左右。这相比其他的互联网金融公司还是比较有优势的。

目前开鑫贷的收费标准为每个借款项目收取其总额的0.9%,平台称未来也会一直保持非盈利性质。作为国家开发银行全资子公司国开金融和江苏省内大型国有企业共同发起设立的互联网金融服务平台,开鑫贷的政策导向非常明显。但从商业可持续的角度来说则稍逊,目前开鑫贷的普惠范围集中在江苏省,能否在其他地区顺利开展业务还是个疑问。

注:1,各项指标计算规则:

地区覆盖广度=业务覆盖县数量\全国县数量;

人群覆盖广度=SUM(Ni/Li),(Ni为该公司在某一省级行政区的普惠人数,Li为该省级行政区可借贷总人数,穷举该公司业务所涉及省级自治区);

便利程度=申请至放款时长/24小时;

三农服务指数=三农服务人数/总服务人数;

利率指数=(普惠利率+费率)/4倍银行同期贷款利率;

风控指数=M1*10%+M2*30%+M3*60% (M表示贷款逾期的期限,例如X为“M1”是指申请人在上1期最后还款日后1—30天内还款,以此类推);

催讨文明程度=官方投诉电话\总电话数量。

2,各指标的计算结果按百分制统计分数计入表格。